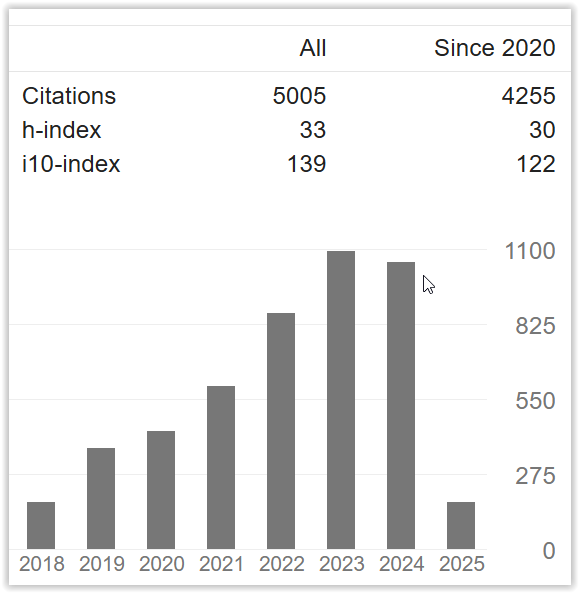

Analisis Perbandingan Optimasi berbasis Evolutionary pada Algoritma Klasifikasi Penentuan Profile Resiko Nasabah

DOI:

https://doi.org/10.33633/tc.v21i3.6459Keywords:

Klasifikasi Data Mining, Random Forest, Optimize Selection (Evolutionary), CRISPDM, BankingAbstract

Penelitian ini mengungkapkan bagaimana pentingnya penanganan deteksi profile nasabah untuk meminimalisir terjadinya penyalahgunaan akun nasabah. Kebutuhan akan nasabah baru dengan berbagai macam produk perbankan membuat layanan screening awal begitu penting dilakukan oleh pihak perbankan agar mendapatkan informasi profile resiko nasabah sejak dini. Oleh karena itu, tujuan dari penelitian ini adalah menentukan model terbaik dari klasifikasi data profile nasabah dengan cara membandingkan model klasifikasi data mining Naïve Bayes, Decision Tree, Random Forest, KNN, SVM. Model dengan akurasi terbaik inilah yang nantinya akan direkomedasikan sebagai model aternatif untuk melakukan prediksi profile resiko nasabah. Pada penelitian ini juga dilakukan proses optimasi dengan menggunakan Optimize Selection (Evolutionary) pada setiap teknik klasifikasi yang digunakan. Dimana dihasilkan bahwa model algoritma Random Forest mendapatkan hasil total akurasi paling baik yaitu sebesar 82.55% dengan angka kenaikan optimasi sebesar 2.51%. Proses training dan testing pada penelitian ini menggunakan komposisi 80% dataset training dan 20% dataset untuk testing sedangkan metodologi yang digunakan pada penelitian ini adalah dengan menggunakan CRISP-DM.References

D. Broby, “The use of predictive analytics in finance,” The Journal of Finance and Data Science, vol. 8, pp. 145–161, Nov. 2022, doi: 10.1016/j.jfds.2022.05.003.

M. Doumpos, C. Zopounidis, D. Gounopoulos, E. Platanakis, and W. Zhang, “Operational research and artificial intelligence methods in banking,” European Journal of Operational Research, Apr. 2022, doi: 10.1016/j.ejor.2022.04.027.

A. Fauzi, “Analisis Data Bank Direct Marketing dengan Perbandingan Klasifikasi Data Mining Berbasis Optimize Selection (Evolutionary),” Jurnal Informatika Universitas Pamulang, vol. 6, no. 1, p. 102, Mar. 2021, doi: 10.32493/informatika.v6i1.9291.

A. Turmudzy et al., “Analisis Data Mining kelayakan Calon Debitur PT. Bank BRI dengan Menggunakan Metode Klasifikasi Naive Bayes,” ISSN : 2407-3903, 2018.

A. H. Yunial, “Analisis Optimasi Algoritma Klasifikasi Support Vector Machine, Decision Trees, dan Neural Network Menggunakan Adaboost dan Bagging,” Jurnal Informatika Universitas Pamulang, vol. 5, no. 3, p. 247, Sep. 2020, doi: 10.32493/informatika.v5i3.6609.

I. Oktanisa and A. A. Supianto, “Perbandingan Teknik Klasifikasi dalam Data Mining untuk Bank Direct Marketing,” vol. 5, no. 5, pp. 567–576, 2018, doi: 10.25126/jtiik20185958.

“Penerapan K-Nearest Neighbor Penentuan Pemberian Kredit (Ester Arisawati)|1”, [Online]. Available: http://ejurnal.tunasbangsa.ac.id/index.php/jsakti

A. Fauzi, S. Eresha, and T. Selatan, “Analisis Potensi Dana Retail pada Nasabah PT. Bank Tabungan Negara (Persero), Tbk. Dengan Metode Decision Tree dan Naive Bayes Berbasis Optimize Selection (Evolutionary) (Study Kasus: PT. Bank Tabungan Negara Kantor Kas Season City).” [Online]. Available: http://ejournal.urindo.ac.id/index.php/administrasimanajemen

B. Bawono and R. Wasono, “Perbandingan Metode Random Forest dan naive bayes untuk Klasifikasi Debitur Berdasarkan Kualitas Kredit,” 2019. [Online]. Available: http://prosiding.unimus.ac.id

W. Etaiwi, M. Biltawi, and G. Naymat, “Evaluation of classification algorithms for banking customer’s behavior under Apache Spark Data Processing System,” in Procedia Computer Science, 2017, vol. 113, pp. 559–564. doi: 10.1016/j.procs.2017.08.280.

K. Alkhatib and S. Abualigah, “Predictive Model for Cutting Customers Migration from banks: Based on machine learning classification algorithms,” in 2020 11th International Conference on Information and Communication Systems, ICICS 2020, Apr. 2020, pp. 303–307. doi: 10.1109/ICICS49469.2020.239544.

P. Maheswari and C. H. V. Narayana, “Predictions of loan defaulter - A data science perspective,” Oct. 2020. doi: 10.1109/ICCCS49678.2020.9277458.

Durgesh Kumar Singh and Noopur Goel, Analysing Data Mining Techniques on Bank Customers for Credit Score, ICRITO 2020., vol. June 4-5, 2020. Amity University, Noida, India: IEEE, 2020.

Yoga Religia, Agung Nugroho, and Wahyu Hadikristanto, “Klasifikasi Analisis Perbandingan Algoritma Optimasi pada Random Forest untuk Klasifikasi Data Bank Marketing,” Jurnal RESTI (Rekayasa Sistem dan Teknologi Informasi), vol. 5, no. 1, pp. 187–192, Feb. 2021, doi: 10.29207/resti.v5i1.2813.

D. C. Corrales, A. Ledezma, and J. C. Corrales, “From theory to practice: A data quality framework for classification tasks,” Symmetry (Basel), vol. 10, no. 7, Jul. 2018, doi: 10.3390/sym10070248.

M. A. Hasanah, S. Soim, and A. S. Handayani, “Implementasi CRISP-DM Model Menggunakan Metode Decision Tree dengan Algoritma CART untuk Prediksi Curah Hujan Berpotensi Banjir,” 2021. [Online]. Available: http://jurnal.polibatam.ac.id/index.php/JAIC

S. M. B. and J. W. B. Charles A. Worrell, “Comparison of data classification methods for predictive ranking of banks exposed to risk of failure”.

B. Ruyu, H. Mo, and L. Haifeng, “A Comparison of Credit Rating Classification Models Based on Spark- Evidence from Lending-club,” in Procedia Computer Science, 2019, vol. 162, pp. 811–818. doi: 10.1016/j.procs.2019.12.054.

T. R. Rivanthio and M. Ramdhani, “Penerapan Teknik Clustering Data Mining untuk Memprediksi Kesesuaian Jurusan Siswa (Studi Kasus SMA PGRI 1 Subang),” Faktor Exacta, vol. 13, no. 2, p. 125, Aug. 2020, doi: 10.30998/faktorexacta.v13i2.6588.

Downloads

Published

Issue

Section

License

Copyright (c) 2022 Asep Arifyan

This work is licensed under a Creative Commons Attribution-NonCommercial 4.0 International License.

License Terms

All articles published in Techno.COM Journal are licensed under the Creative Commons Attribution-NonCommercial 4.0 International (CC BY-NC 4.0). This means:

1. Attribution

Readers and users are free to:

-

Share – Copy and redistribute the material in any medium or format.

-

Adapt – Remix, transform, and build upon the material.

As long as proper credit is given to the original work by citing the author(s) and the journal.

2. Non-Commercial Use

-

The material cannot be used for commercial purposes.

-

Commercial use includes selling the content, using it in commercial advertising, or integrating it into products/services for profit.

3. Rights of Authors

-

Authors retain copyright and grant Techno.COM Journal the right to publish the article.

-

Authors can distribute their work (e.g., in institutional repositories or personal websites) with proper acknowledgment of the journal.

4. No Additional Restrictions

-

The journal cannot apply legal terms or technological measures that restrict others from using the material in ways allowed by the license.

5. Disclaimer

-

The journal is not responsible for how the published content is used by third parties.

-

The opinions expressed in the articles are solely those of the authors.

For more details, visit the Creative Commons License Page:

? https://creativecommons.org/licenses/by-nc/4.0/